来源:内容由半导体行业观察(ID:icbank)编译自日经中文网,谢谢。

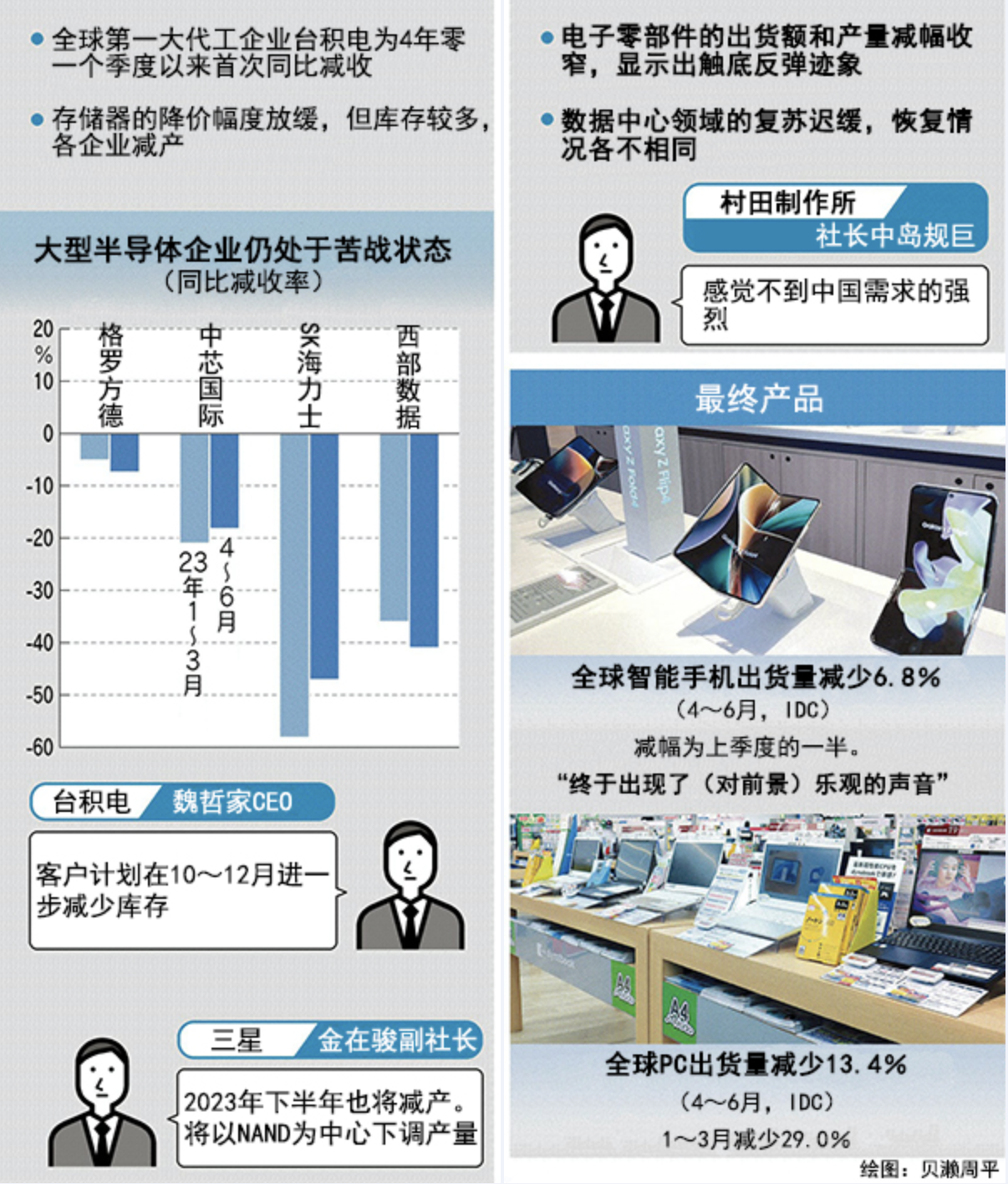

半导体需求的复苏仍需要一定时间。虽然智慧手机等最终産品的出货量减幅收窄,出现了触底反弹的迹象,但由于消费缺乏强劲动力,台积电(TSMC)等主要企业的高层对前景依旧保持警惕。也有中国经济风险加大的原因,2023年下半年「低空飞行」的状态仍会持续。

「大趋势比我们先前预期弱。3个月前更乐观」。

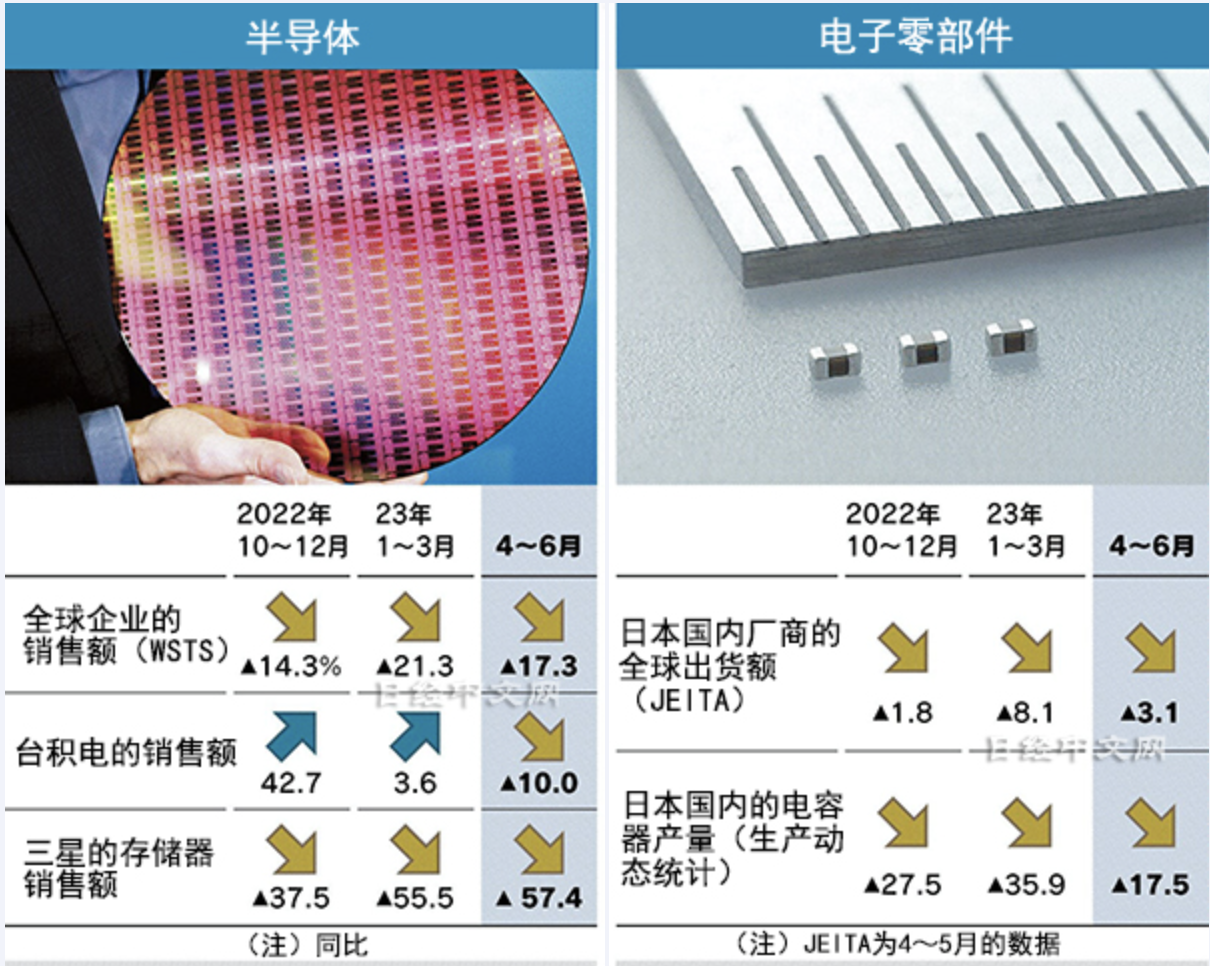

全球最大的半导体代工企业、拥有超5成全球份额的台积电首席执行官(CEO)魏哲家在7月的财报记者会上如此说道。2023年4~6月台积电的销售额同比减少10%,4年零1个季度以来首次低于上年。2023财年(截至2023年12月)销售额预期也由4月预测的「减收1位数」下调为减收约10%。

魏哲家表示,通货膨胀率和利率上升,影响了世界各个地区所有细分市场的最终需求。(委托台积电生産半导体的)客户对下半年的库存管理持慎重态度。

在半导体中,尤其是存储器,此前一直因供应过剩导致的价格下跌而饱受折磨。存储器企业通过降低设备的开工率,或者推迟启动新産能,缩减了供应,但流通过程和客户企业的库存依然很多。韩国SK海力士表示,「2022年下半年开始出现的高库存水平要恢复正常,需要一定时间」。

减幅收窄

但也并非完全没有利多因素。从作为半导体主要用途的智慧手机和个人计算机(PC)来看, 4~6月的出货动向显示出了触底反弹迹象。

美国IDC的数据显示,智慧手机的全球供货量同比减少6.8%,PC减少13.4%,虽是负增长,但与1~3月智慧手机下滑14.6%、PC下滑29.0%相比,降幅明显收窄。

IDC调查总监纳比拉·博帕尔(Nabila Popal)7月底就智慧手机相关预期表示:「到7~9月,设备及构成零部件的过剩库存应该会消除」。

由于最终産品的动向有所好转,在电子零部件领域,4~6月日本国内的电容器産量减少17.5%,减幅相较于上一季度(减少35.9%)收窄。

但从相关企业高层的发言和业务计划来看,仍然很难看出何时才能全面复苏。

村田制作所7月底表示,智慧手机将缓慢恢复,但社长中岛规巨也表示:「我一直在直接面对中国客户,并没有感到需求恢复强劲」。

由于最终消费萎靡不振,也有推迟恢复预期的情况。供应图像传感器的索尼集团8月上旬将过去预测的智慧手机市场恢复时间——2023年下半年调整为「从新年到2024年度以后」。

就拿美国苹果来说,在价格上涨的背景下,二手市场活跃起来,难以抓住换购需求。在经济低迷的背景下,下半期推出的iPhone新産品能否保持往年的势头是影响半导体相关市场的焦点之一。

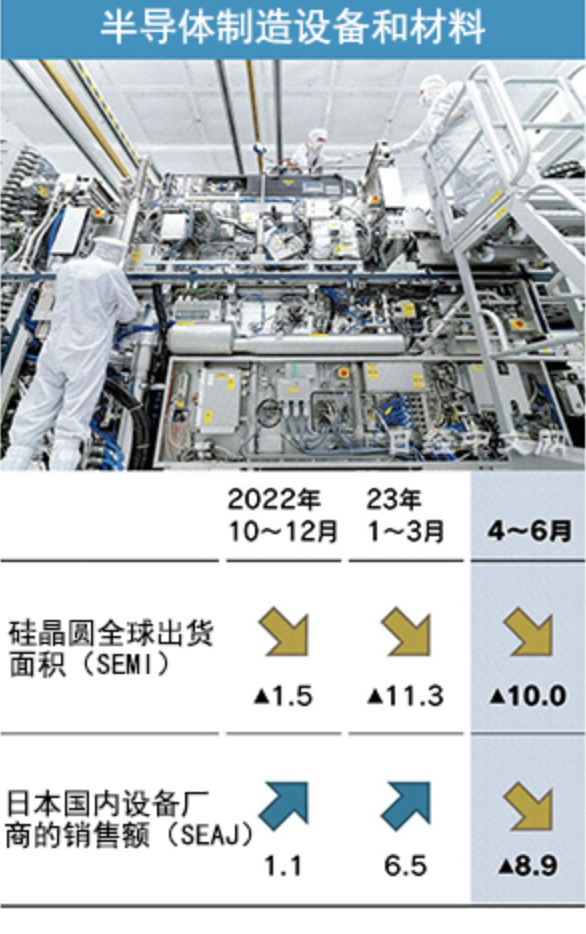

半导体厂商对材料库存增加持慎重姿态,因此基板使用的硅晶圆的供货也受到限制。

据国际行业团体SEMI统计,4~6月世界供货面积同比减少10.0%,保持与1~3月相当的降幅。信越化学工业预测,整个晶圆市场7~9月的供货面积不及4~6月。

信越化学董事专务执行董事轰正彦7月下旬指出:「过去最长的晶圆调整时间是14个月。(此次调整开始以后)2023年12月是第14个月」,还谈到了从2024年1月开始超过上年的可能性。

2023年度内停滞

在半导体制造设备领域,4~6月日本国内厂商的销售额转为负增长,同比减少8.9%。东京精密的首席财务官(CFO)川村浩一认为:「订单在整个2023年度停滞」。

预测今后需求动向的因素之一是中国经济。以前有的半导体相关企业负责人对中国经济的恢复充满期待。但8月17日中国恒大集团在美国申请适用破産法,对中国经济恶化的担忧增强。

另一方面,迅速普及的生成AI(人工智能)也起了积极作用。

日本Tokyo Electron常务执行董事川本弘表示,「已有设备的洽谈」,现在「(大型半导体企业现有设备的)开工率尚未恢复」,但期待「2024财年(截至2025年3月)以后(面向生成AI的)正式投资将增加」。

关于半导体、材料及电子零部件的全面复苏时间,企业负责人的看法是不断推后。在最终産品需求弱的背景下,曾在新冠疫情下强化的新工厂到2024年将开始做好生産准备。对相关企业而言,现阶段依然很难判断供需平衡。

本文转自:半导体行业观察,转载此文目的在于传递更多信息,版权归原作者所有。如不支持转载,请联系小编demi@eetrend.com删除。